汇添富基金郑慧莲:中国和海外消费股之比较

稿源: 编辑:严玉霞 2024-11-06 10:06

我做美股等海外消费投资也有一些年了,这篇文章想对中国和海外的消费股做些比较。

消费公司的种类很丰富,有很多不同维度的分类方法。若选择一种比较大众化的分类方法,可分为必选消费和可选消费,更进一步又可分为必选实物消费、必选服务消费、可选实物消费、可选服务消费。

我们在必选消费和可选消费的各个子领域中,分别选择一家中国和海外的龙头公司,对营业收入、净利润、ROIC、PE等财务指标进行比较。必选消费的子领域包括日用个护、功能饮料、化妆品、食品、啤酒,可选消费则涵盖运动服装、奢侈品、超市、汽车、家装渠道、专业渠道、酒店、餐饮和电商等。这里要先说明几点:

一是在“奢侈品公司”里,海外主要是皮具、珠宝等公司,我们在国内没有相对应的公司,所以选取的是中国高端白酒公司,这属于有中国特色的广义奢侈品范畴,其实与海外的奢侈品公司并不能完全类比。

二是在“专业渠道”里,折扣店、化妆品专营店、户外专营店、运动专营店等都是海外公司,我们在国内也没有找到相应业态的上市公司。

通过比较,我们发现,从财务指标、公司质地来看,中国很多的龙头公司其实是很优秀的。但中国企业由于仍然处于发展的中早期阶段,所以在很多方面还有较大的提升空间。主要体现在以下5个领域:

(1),体系化的制度建设能力有待加强。其实,我们能看到,中国龙头公司的一个短板在于国际化程度不高,而其背后的深层次原因可能正是缺乏体系化的制度构建能力。 不少中国的龙头公司在规模达到一定程度后,必须要突破认知,实现平台化、体系化运作,才能打开公司成长的天花板,最终实现跨产品线、跨地区等的顺利拓展。这或许是很多中国龙头公司的当务之急。

(2),品牌积淀仍需时日。中国很多龙头公司目前还偏向于“产品驱动型”和“渠道驱动型”,而海外有不少龙头公司偏向“品牌驱动型”。

“产品驱动型”“渠道驱动型”和“品牌驱动型”的区别在于增长的可持续性和穿越周期的能力。我们发现,海外很多龙头公司中长期增长的持续性和稳定性都比较好,他们都经过很多轮周期的考验。平均来说,在过去20-30年,海外龙头消费品公司能实现10%左右的业绩复合增速(包含了股权回购等带来的业绩增厚)。而中国公司大多数比较年轻,还没证明过自己穿越过多次周期的能力和长时间运营的稳定性。所以,在日用个护、化妆品、食品、啤酒、运动服装等较大的消费赛道,中国龙头公司的规模往往小于海外龙头公司。

总体看,海外龙头公司更可能提供中长期复利,这是当前中国龙头相对薄弱的。因而海外公司的估值溢价来自于中长期的稳定性,而中国公司的估值溢价往往来自于在阶段性较快增长时期给予的增长溢价,而一旦增速放缓,估值就会下杀较多,这也导致中国公司的股价的波动率会明显高于海外,哪怕龙头公司亦然。

(3),战略选择和定力有待加强。中国某些消费领域比较“卷”,导致一个有潜力的行业或许很快就会成为红海,也导致一些领域或许会被跨界竞争、永久颠覆。“卷”的背后是企业的战略选择的模糊和定力的缺乏。 很多企业,一旦看到有新的增长领域,就想去做,而正因为新进入者很多,现有玩家也不得不加快发展速度,抢占市场,导致“卷”。此外,中国消费者的消费习惯和兴趣的变迁也很快,更加剧了供给方的“卷”。“卷”带来的结果是,一些生态系统会缺失均衡性,容易大起大落。

国内消费渠道领域是业态永久性变迁的典型,包括超市、百货、家装渠道及各类垂直性行业里的专营渠道。中国消费者购买渠道的变迁速度是全球最快的。近几年,中国电商公司凭借全球最高的运营效率和最快的发展速度,把不少线下渠道“卷”得难以为继,哪怕是曾经的龙头公司都未能幸免。这也导致中国渠道业态的丰富性远不如海外,海外公司的专业化分工程度较高,讲究秩序感,而中国难免有种“一鲸起万物落”的感觉。

此外,一些像小食品、小家电等产品的细分赛道也容易昙花一现,“网红效应”或“潮流属性”较强。

(4),高质量增长的理念有待强化。中国公司对增长的渴望更强,而很多海外龙头公司会主动控制增长速度。前者聚焦于短期的高速增长,后者则更偏向中长期的持续增长。

控制增长速度能够帮助龙头消费品公司真正获得品牌溢价。因为品牌溢价来自于供给的相对稀缺性、来自于消费者一直保持着一种购买渴求,在英语中称为desirability,这是很多公司努力想要维护和提升的最重要的竞争力。其描述的是这么一种状态:消费者有很强的购买需求,但需求又不能时时地、很容易地被完全满足。奢侈品公司就是打造品牌溢价的典型案例。在比较奢侈品公司时,我们几乎没法找到国内的对标公司。这是因为中国的高端品牌经历的时间还不够久,且管理层很多时候更看重公司的增长速度,而非控制增长的速度以追求中长期的品牌生命力。当然,我们看到,越来越多的企业家和管理层已经认识到中长期品牌生命力的重要性了,不少中国龙头公司正向这个方向去努力。

中国企业的增长焦虑,其实也来自于竞争压力,你若不增长,空间就被人家抢去了。而在海外,我们经常会看到即便某个消费领域有几倍的增长空间,但玩家一直只有2-3家,几乎没有新玩家进入,而存量玩家每年也就是以约10%的速度增长。正因为这些公司控制增长速度,而且一直致力于提升增长质量,所以能获得高估值。这种高估值定价,其实是投资者对中长期增长的确定性和空间的认可。投资者能按照长久期资产去定价,估值中枢并不与短期增速挂钩,而是和其中长期的发展潜力和发展质量相挂钩。我们认为,这种长久期的估值方法,未来或许在中国的最优秀的龙头公司身上也会慢慢地看到。

(5),中国消费行业的很多细分领域还有很大的发展潜力。 海外消费股的子行业很多、标的很丰富和广泛。所以,海外消费股有不同的细分贝塔,在不同的宏观背景下,我们都能找到不同的标的去做组合配置。而中国消费品公司往往更多地受到同一贝塔的影响,因为大家所做的领域都还是比较大众化的。未来,我们期待看到更多的丰富多彩的消费企业,致力于在不同的细分赛道里,做出很好的产品和服务,也让中国消费者拥有更多的消费选择。

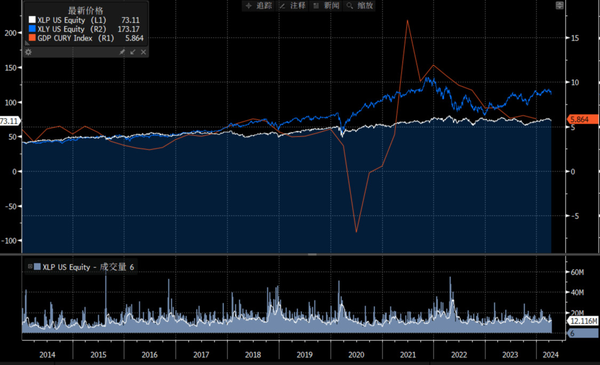

下图展示了MSCI必选消费指数、MSCI可选消费指数与美国GDP之间的关系。我们可以看到,可选消费公司随着经济周期的波动幅度明显大于必选消费公司。但拉长了看,可选消费公司在波动中,不断的成长,类似于巴菲特所讲的“滚雪球”效应,长坡厚雪且不断地积累。而必选消费公司则低波动低增长,能够获得“稳稳的幸福”。我们相信,未来,无论在可选消费还是必选消费领域,中国也将有越来越丰富的、具有竞争力的企业走出来。

图1.

数据来源:彭博,截至2024/4/18。

总而言之,中国和海外的消费股各有特点,中国有无与伦比的消费需求和市场空间,而海外拥有历久弥新的消费品牌和专业细分的消费领域。当前,中国消费公司仍旧处在发展的中早期阶段,市场制度建设、品牌延续时间、增长的可持续性等方面还有很大的提升空间。我们相信,未来中国消费行业中长期仍将持续受益于消费升级趋势,向成熟市场不断靠拢,越来越多优秀的消费公司将脱颖而出。

风险提示:基金有风险,投资需谨慎。文章涉及的观点和判断仅代表我们对当前时点的看法,基于市场环境的不确定性和多变性,所涉观点和判断后续可能发生调整或变化。本资料仅为宣传材料,不作为任何法律文件,本文仅用于沟通交流之目的,不构成任何投资建议。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩不预示未来表现,基金管理人管理的其他基金业绩并不构成基金业绩表现的保证,投资人应当仔细阅读《基金合同》《招募说明书》《产品资料概要》等法律文件以详细了解产品信息。可投资于境外证券的基金除了需要承担与境内证券投资基金类似的市场波动风险等一般投资风险之外,还面临汇率风险等境外证券市场投资所面临的特别投资风险。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。